賃貸と持ち家 総コスト50年間比較

ご自宅をご購入しようかと考えた時にまず浮かぶ疑問が、「賃貸が得なのか、購入が得なのか」かと思われます。

そこで、モデルケースを使ってご説明させて頂きます。

下記の表は、35歳・年収500万円の方が引越しをしないで50年間住んだ時の比較図になります。

ご購入は30年ローンとしての計算となります。

賃貸と購入を比較すると総額の差は・・・

37,820,020円!!

一般的に、売買物件と同ランクの賃貸物件に住むには約1.3~1.5倍の費用が必要となると言われております。

今の金利状況では、月額返済額と同程度の賃料では、売買物件の一回り以上サイズの小さなお部屋しか借りる事が出来ません。

上記の物件は、築10年、価格3500万円、間取り3LDK(80㎡)のマンションをモデルとして計算してます。

管理費・修繕積立金、固定資産税は50年間での平均数値を出して定額での計算をしてます。

金利は2020年3月時点の東京三菱UFJ銀行の固定ローンの金利を使用しての計算となります。

諸費用は状況によって変化する為、大抵のケースが収まる物件価格の8%と仮定して計算してます。

保証の有無でも大きく違う

保証に関しても大きく違います。

賃貸は、もしもの時の永続的な家賃の保証が無いです。

対して持ち家は、団体信用保険(以下 団信)があり死亡時・高度障害時に残りのローンの支払いが免除されるといった物があります。

団信は住宅ローン契約時に加入しますので、別途高額の生命保険に必ず入る必要はございません。

しかし、賃貸は特に家賃の保険がありませんので、同居されているご家族がいる場合は生活を維持できるだけの保険への加入が必須かと思われます。

ちなみに、団信ですが、フラット35以外の住宅ローンでは原則加入が必須条件です。

しかし、多くの金融機関では加入金額を金融機関負担としておりますので、費用が掛かるといったケースは少ないです。

定年後のランニングコスト

定年後の月々の支払いに関しても変わってきます。

賃貸は毎月家賃が発生しますので、財源の確保が必要です。

持ち家は定年まで(退職金等での前倒し返金含む)に返済が終了していれば、以降は固定資産税、管理費・修繕積立金の支払いのみとなりますので、年金だけでも十分対応可能となります。

また、定年後もローン返済があり、支払いが困難となったとしても、ご自宅を売却すればまとまったお金に変える事もできますので、老後のリスクが少ないです。

実際のスペックの比較

貸し手にとってはいかに低コストで利益を生み出せるかは非常に重要なポイントになります。

その為、キッチン・バス等の水回り、フローリング、収納スペース、窓、防音・耐震性能等々分譲マンション・戸建ての方が賃貸物件より優れている事がほとんどです。

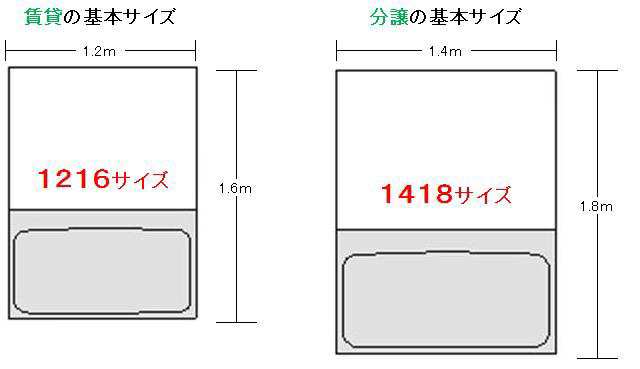

1番わかりやすいのが、お風呂場のサイズでしょう。

以下の図は一般的な賃貸物件と購入物件のお風呂場のサイズの比較図です。

賃料・ローン支払額が月10~12万円の物件のサイズの平均的な大きさです。

ゆったりしたお風呂場は、賃貸で見付けるのは中々難しいです。

また、その他にも、賃貸と購入どちらも月額の支払い金額が同じなのに、キッチンが独立していない・オートロック機能が無い・窓が1重ガラス・収納スペースが小さい等々設備面で差が出てくる事が多いです。

賃貸も購入も「コストが同じくらい」とは言えない事が多い

「買うも、借りるも結局の費用は同じ位のコスト」なんて言われる事がよくあります。

もし本当なら、地震による倒壊のリスクや毎年の固定資産税の支払い等が発生する持ち家を買いたがる人が、世の中にこんなにもいるでしょうか?

これまで比較した通り、賃貸よりも購入の方が

総コストが安く済みます。

同じ月の支払いなら広い家に住めます。

設備が充実しているケースが多いです。

定年後の不安も少ないです。

いざという時は売却すればお金に変える事が出来ます。

つまり、

この手の比較でよくある同価格だけの試算では、広さやクオリティの面がまったく考慮されていないのです。

また価格に関しても、今回比較したケースでも総額3000万円以上の開きあります。

仮に、建物の老朽化やバリアフリー対応のリフォームに1000万円を掛けたとしても、まだまだ総コストに差があります。

賃貸・購入のメリット・デメリットを比較すると、モノが良くて、万が一の保証もある「持ち家」の方がオススメです。